Spoření na důchod není silnou stránkou Čechů, a to ani těch, kterým se tato životní meta blíží.

Spoření na důchod není silnou stránkou Čechů, a to ani těch, kterým se tato životní meta blíží.

Živnostníci stále více myslí na svou budoucnost a hledají způsoby, jak si zajistit dostatečný příjem v důchodu.

Investiční gramotnost v České republice poprvé v historii měření klesla a vrátila se na úroveň roku 2022. Zhoršení se týká téměř všech regionů a demografických skupin. Vyplývá to z posledního Indexu investiční gramotnosti, který vypracovala investiční platforma Portu na základě výzkumu agentury IPSOS.

· Období růstu na trzích je spojeno s pocitem falešného bezpečí, investiční gramotnost roste především v období krize.

· Praha jako jediný region zaznamenala nárůst; ve všech ostatních regionech došlo k poklesu.

· Muži a starší generace vykazují vyšší investiční znalosti než ženy a mladší občané.

Index investiční gramotnosti sleduje již od roku 2021 úroveň vědomostí české populace v klíčových investičních oblastech. Nejnovější průzkum, realizovaný na reprezentativním vzorku 1021 obyvatel v prosinci 2024, ukazuje, že investiční gramotnost v Česku poprvé za poslední čtyři roky zaznamenala pokles. Češi dosáhli průměrné hodnoty 106,7 bodů oproti 113,9 bodům v předchozím roce, což znamená návrat k úrovni z roku 2022 (105,5 bodů).

“Investiční gramotnost je důležitá, protože pomáhá lidem lépe zvládat rizika a finančně se připravit na budoucnost. Meziroční pokles ale ukazuje, že v době růstů na akciových trzích se v lidech může vytvořit falešný pocit bezpečí a snížit zájem o vzdělávání v oblasti investic. Lidé pak mohou podceňovat rizika a jsou náchylnější k tomu dělat v investicích chyby. Pravidelné sledování investiční gramotnosti pomáhá odhalit slabiny a pracovat na jejich zlepšení, což je klíčové pro finančně stabilnější budoucnost Čechů,” komentuje zakladatel investiční platformy Portu Radim Krejčí.

Průzkum rovněž odhalil, že investiční gramotnost klesla podruhé v řadě na Slovensku, kde dosahuje hodnoty 92,7 bodů (97,3 v roce 2023 a 98,8 v roce 2022). Výrazný náskok Čechů v investiční gramotnosti před Slováky může být způsoben lepším přístupem tuzemských občanů ke vzdělání v oblasti financí a investic, příkladem je třeba vznik poměrně velkého množství nezávislého vzdělávacího obsahu.

„Čisté bohatství průměrného Čecha vzrostlo mezi lety 2013 a 2023 z 246 000 na 766 000 Kč. Za stejnou dobu vzrostlo čisté bohatství průměrného Slováka v nominálním vyjádření v přepočtu ze 128 000 na 220 000 Kč,” říká Lukáš Kovanda, hlavní ekonom Trinity Bank. Průměrný Čech je podle Kovandy dnes zhruba 3,5krát bohatší než průměrný Slovák, pokud se sečte movitý a nemovitý majetek a odečtou dluhy. „V roce 2013 byl přitom průměrný Čech bohatší jen ani ne dvakrát. S daleko rychlejším růstem bohatství se Češi musí přirozeně více než Slováci starat o to, jak své volné prostředky také investovat a dále zhodnotit. A také mají více majetku, který vůbec mohou zhodnocovat. Proto je přirozené, že více rozvíjejí svoji investiční gramotnost. V jistém smyslu prostě musí. Pokud tedy nechtějí o svůj získaný majetek přijít nebo pokud jej nechtěji neproduktivně nechávat ležet ladem,” vysvětluje Kovanda.

Pokles investiční gramotnosti napříč Českem

Zhoršení investičních znalostí bylo zaznamenáno jak u mužů, tak u žen. Muži si stále vedou lépe, s průměrným skóre 125,7 bodů oproti 88 bodům u žen, kde se znalosti propadly dokonce pod úroveň z roku 2022. Pokles investiční gramotnosti byl evidován napříč všemi věkovými kategoriemi. Nejlépe si vedou lidé ve věku 45–53 let, naopak nejmladší kategorie 18–26 let dosáhla nejnižšího skóre.

“Investování se v poslední době stává velmi populárním tématem napříč celou společností. Díky makroekonomickým podmínkám v nedávném období a v kombinaci se silnou kampaní prakticky všech subjektů, které investice nabízejí, se do investování pouští čím dál více lidí. Nejde tak již jen o doménu lidí s vyšším vzděláním, a tudíž vyšším povědomím o rizicích. Za mne proto horší výsledek indexu není zase až takovým překvapením,” doplňuje Jiří Kovařík, ředitel externí komunikace Burzy cenných papírů Praha.

Praha zůstává regionem s nejvyšší investiční gramotností (129,6 bodů), kde dokonce došlo k mírnému zlepšení. Na opačném konci spektra je Královéhradecký kraj (93,4 bodů), následovaný Ústeckým (94,9 bodů) a Olomouckým krajem (95,3 bodů).

Nejvyšší investiční gramotnost mají lidé s vysokoškolským vzděláním a obyvatelé měst s více než 100 tisíci obyvateli, přičemž obě tyto skupiny zaznamenaly meziroční nárůst svých znalostí. Lidé s nižším vzděláním a z menších měst si naopak pohoršili, což signalizuje rozevírání nůžek u těchto dvou skupin. Rozdíl mezi lidmi s vysokoškolským vzděláním (143,6 bodů) a základním vzděláním (77,5 bodů) je propastný. Investiční gramotnost také koreluje s příjmem. Lidé s měsíčním příjmem do 15 000 Kč dosáhli průměru 91,3 bodů, zatímco ti s příjmem nad 100 000 Kč dosáhli 187,9 bodů.

„Regionální rozdíly v investiční gramotnosti v České republice jsou příkladem toho, jak socioekonomické faktory ovlivňují úroveň finančních znalostí,” říká člen Národní ekonomické rady vlády Dominik Stroukal, který přednáší na Metropolitní univerzitě Praha. „Praha vyniká díky koncentraci vysokoškolsky vzdělaných obyvatel a dostupnosti skvělého vzdělávání. Naopak regiony s nižšími průměrnými příjmy a méně kvalitním vzděláním zůstávají na chvostu. Index investiční gramotnosti výmluvně ukazuje, jak důležité je se regionálním rozdílům věnovat. A jako pro rodáka z Ústeckého kraje je to pro mě i téma osobní,” dodává Stroukal.

Češi se v investicích orientují nebo si to alespoň myslí

Průzkum odhalil, že přibližně tři čtvrtiny lidí mají povědomí o rozdílu mezi spořením a investováním a o vztahu mezi rizikem a výnosem. 8 z 10 Čechů rozumí vlivu inflace, za což s trochou nadsázky vděčí období silného zvyšování cen mezi lety 2022–2023. Výrazně vzrostlo povědomí o principu diverzifikace, každý 6. občan ví, že sázkou na jednu kartu riskuje vysokou kolísavost.. Češi se však hůře orientují v problematice složeného úročení (45 %), počítání s procenty (39 %) a vlivu směnného kurzu na investice (43 %).

Problematika historické výnosnosti a budoucích výnosů zaznamenala silný pokles. I z důvodu růstové trajektorie uplynulých 2 let si polovina Čechů myslí, že pokud se cena akcie jeden rok zhodnotila, je další růst zaručený. Pouze 37 % respondentů správně uvedlo, že neexistuje pojištění proti poklesu akciového trhu, 15 % lidí se mylně domnívá, že proti poklesům chrání Česká národní banka. Dále dvě třetiny Čechů nezná správnou sazbu pro zdanění příjmů z cenných papírů.

„Největší problém dělá Čechům porozumění nemožnosti předpovídání budoucích výnosů na základě historické výkonnosti. V období rostoucích trhů totiž spoléhají na to, že růst bude pokračovat i nadále. První propad poté může způsobit vylekání vedoucí až k zanevření na investice. Je třeba stále opakovat, že propady k investování patří. Dlouhodobým investorům, kteří to pochopí, mohou trhy přinést průměrné zhodnocení ve výši 7–10 % ročně,” doplňuje analytik Portu Lukáš Raška.

Meziročně kleslo sebevědomí v oblasti investic, když se za znalého investora považuje pouze 26,9 % oproti loňským 33,7 %. Avšak vysoké sebevědomí neodpovídá skutečným znalostem. Jedinci, kteří se považují za „velmi znalé“, často zaostávají za těmi, kteří se označují jako „relativně“ či „spíše“ znalí. Naopak, tři čtvrtiny Čechů se považují za investičně „nepříliš“ znalé nebo „zcela“ neznalé.

Muži sami sebe považují za znalejší investory oproti ženám, což odpovídá jejich vyšším znalostem, zatímco ženy si v investování stále nevěří.

„Sebevědomí je dobrý sluha, ale zlý pán. Ti, co si v investicích věří nejvíce, ve skutečnosti zaostávají ve znalostech oproti těm umírněnějším. Jde o přesnou ukázku Dunning-Krugerova efektu,” upozorňuje Jana Brodani.

Nedostatečné vzdělávání jako důsledek optimistických trhů?

Pokles investiční gramotnosti může být způsoben falešným pocitem bezpečí, kdy růst akciových trhů a klesající úrokové sazby vytvářejí iluzi, že investování nevyžaduje hlubší pochopení. Lidé pak méně vnímají potřebu dalšího vzdělávání. Rostoucí trhy mohou navodit dojem, že investování je snadné a méně rizikové, což snižuje motivaci pochopit jeho komplexitu. Tento optimismus spolu s menší potřebou vzdělávání může paradoxně vést k poklesu investiční gramotnosti i za příznivých tržních podmínek.

Pro zlepšení investiční gramotnosti je klíčové pokračovat ve vzdělávání a zdůrazňovat rizika spojená s investováním. Vzdělávání podporuje schopnost analyzovat investiční příležitosti, snižuje impulzivní rozhodnutí a povzbuzuje k dlouhodobému plánování.

„Turbulentní situace uplynulých tří let má zásadní vliv na znalosti a zájem lidí o investování. Krizové roky pozitivně ovlivňují vědomosti lidí, kteří si díky vlastní zkušenosti lépe uvědomují rizika, ale i přínosy investování. Naopak pokles investiční gramotnosti může být důsledkem iluzorního pocitu bezpečí vyvolaného růstem trhů. Tento fenomén paradoxně snižuje motivaci k dalšímu vzdělávání. Abychom tuto situaci napravili, je nezbytné intenzivně pokračovat ve vzdělávacích aktivitách,“ uzavírá analytik Portu Lukáš Raška.

Senátem nově schválená a nyní už i prezidentem podepsaná důchodová reforma zvyšuje věk odchodu do důchodu až na 67 let. Česká populace stárne, důchodový účet je hluboko v minusu, a tak musí přijít nepopulární opatření. Chce-li někdo do penze dříve, nezbývá mu nic jiného, než se na to připravit z vlastních zdrojů.

Český důchodový systém čelí řadě výzev jako stárnoucí populace a klesající porodnost. V současnosti tráví lidé ve starobním důchodu přibližně 24 let a odcházejí do něj před 65. rokem věku. S rostoucí průměrnou dobou dožití se ale musí nezbytně zvyšovat i hranice, kdy do důchodu půjdeme. Jinak by se musely výrazně navýšit daně, nebo stát začne krachovat – donekonečna se zadlužovat nemůže.

Standardem začne být, že lidé budou prací trávit i více než 40 let svého života. Pak se teprve dočkají státního starobního důchodu. Ten navíc nebude nijak velký. Poměr průměrného důchodu k průměrnému platu bude klesat. Z dnešních necelých 48 % se můžeme dostat jen na 35 % (v dnešních penězích by to znamenalo přibližně 16 tisíc Kč) a to na důstojné stáří stačit zkrátka nemusí.

Z vlastního zajišťování na důchod se tak stává nezbytnost. Kdo nechce mít chudý důchod, musí si v průběhu aktivního života odkládat peníze stranou a investovat je. Naspořené peníze také mohou umožnit do důchodu odejít dříve. Kdo nechce čekat na státní důchod do 67, může přestat pracovat a začít žít z vlastních úspor.

Se spořením je ale nutné začít co nejdříve. Každá koruna, kterou nyní odložíte a investujete, má díky síle složeného úročení šanci vyrůst na několikanásobek své hodnoty. Čím dříve začnete, tím menší částky bude potřeba pravidelně odkládat.Pro správnou přípravu je ale nutné peníze nejenom spořit, ale hlavně investovat. Na dlouhodobé cíle, jako je důchod, totiž spoření nestačí. Spoření má sloužit jako krátkodobá rezerva, v delším horizontu ale jen těžko dokáže porazit inflaci. Naproti tomu investování dokáže inflaci překonat a vaše peníze skutečně zhodnotit.

Někteří lidé mají chuť pracovat i po dosažení důchodového věku, což může být skvělé. Proč se ale na důchodový věk vázat? Pokud se rozhodnete investovat na budoucnost už nyní, můžete odejít z plného úvazku například už v 60 letech a přejít třeba na práci na zkrácený úvazek. Abyste to mohli udělat, musíte si vybudovat dostatečnou finanční rezervu, která vám umožní stát se (alespoň částečně) finančně nezávislými To je stav, kdy vaše úspory a investice dokážou pokrýt vaše výdaje, aniž byste museli spoléhat na příjem ze zaměstnání nebo státní důchod.

Jedním z nejdůležitějších faktorů, který vám může pomoci, je čas. Čím dříve začnete, tím méně peněz musíte měsíčně investovat, abyste dosáhli svého cíle. Například pokud chcete mít v 60 letech připraveno přes 5 milionů korun, abyste mohli třeba přejít na poloviční úvazek a pokrýt si z úspor část příjmů, je rozdíl, jestli začnete investovat v 25 letech nebo ve 40.

Pokud začnete investovat ve 25 letech, stačí po dobu 35 let investovat 2 500 Kč měsíčně při průměrném zhodnocení 8 % ročně. Váš celkový vklad bude 1 milion Kč, ale investice vám vydělá 4,7 milionu Kč. V 60 letech tak budete mít připraveno 5,7 milionu Kč. Pokud byste ale naopak začali až ve 40 letech, abyste dosáhli na částku 5,7 mil Kč, bude třeba do 60 let věku investovat měsíčně 9700 Kč.

Každý odložený měsíc vás může stát desítky tisíc v budoucích výnosech. Čím dříve začnete, tím lépe se zajistíte a budete moci odejít do důchodu dříve, než plánuje stát. Investujte pravidelně a vytvořte si budoucnost, ve které budete mít možnost volby.

Peníze, které investujete na delší dobu, je vhodné investovat prostřednictvím nízkonákladového pasivního investování do ETF. Ty obsahují totiž tisíce akcií a dluhopisů z celého světa napříč státy a sektory. Pro dlouhý horizont si navíc můžete dovolit podstoupit vyšší riziko. Hodnota takové investice v čase kolísá, to vás ale nemusí trápit.

Pokud chcete investovat na důchod, využít můžete v letošním roce spuštěný Dlouhodobý investiční produkt (DIP). Portu Důchodový účet umožňuje spořit na stáří s výraznými daňovými výhodami. Založit si ho můžete snadno online a investovat se zvýhodněným poplatkem. S DIP si pak navíc můžete odečíst až 48 tisíc korun ročně z daňového základu.

Investování už dávno není výsadou pouze mužů. Ženy si totiž čím dál častěji uvědomují, že klíčem k nezávislosti a stabilní budoucnosti je dobrá práce s vlastními financemi. Na druhou stranu jsou stále v investování poměrově méně zastoupeny než muži. V dalším dílu našeho seriálu Investování jednoduše se proto zaměříme na specifika investování žen.

Data z Česka ale i dalších zemí ukazují, že ženy si v průměru vydělají méně peněz než muži. Podle Eurostatu je genderový rozdíl v odměňování v Česku třetí nejvyšší v Evropské unii. Ženy v Česku v roce 2023 vydělávaly v průměru o 17,9 % méně než muži. To se nepromítá pouze do výše příjmů v produktivní části života, ale také ve výši jejich důchodů. To dokazují data Českého statistického úřadu, podle kterých ženy pobírají v průměru o 3 271 korun měsíčně nižší důchod než muži.

Nižší příjmy žen mají více důvodů. Často pracují v hůře placených oborech, jako je školství nebo administrativa, zatímco muži zastávají pozice v lépe placených odvětvích, jako je management nebo IT. Významnou roli hraje také čas strávený na mateřské a rodičovské a nižší sebevědomí žen při vyjednávání o vyšších platech.

Výše zmíněné okolnosti jsou hlavními důvody, proč mají ženy menší možnosti vytvářet úspory a investovat. Kvůli tomu tak mohou být častěji ohroženy finanční nejistotou, zejména ve stáří.

Výsledky průzkumu Indexu investiční gramotnosti společnosti Portu ukazují, že ženy mají v průměru o něco menší investiční znalosti než muži, ale tento rozdíl se postupně snižuje. Ženy se totiž o investování zajímají čím dál více a postupně tak dohánějí své mužské protějšky. Přispívá k tomu rostoucí dostupnost vzdělávacích materiálů a jednoduchých investičních nástrojů.

Ženy mají navíc přirozenou výhodu v přístupu k investování. Investují opatrněji a promyšleněji než muži, což se odráží v lepších dlouhodobých výsledcích jejich portfolií. Tento konzervativnější přístup jim často umožňuje minimalizovat ztráty a lépe zvládat riziko.

Pro ženy, které chtějí s investováním začít, je klíčové myslet na dlouhodobé cíle, jako je zajištění důchodu. Ideálním nástrojem mohou být pravidelné investice do diverzifikovaných portfolií nebo využití dlouhodobého investičního produktu (DIP). Ten umožňuje zhodnocovat prostředky bez zbytečného rizika a zároveň přináší klid, že budoucnost je finančně zabezpečena.

Investování není jen o penězích – je o svobodě, nezávislosti a možnosti utvářet svou vlastní budoucnost. Ať už jste žena na začátku své investiční cesty, nebo zkušená investorka, pamatujte, že každá investovaná koruna vás přibližuje k finanční jistotě.

Nejen ženy by se měly na stáří připravovat i samy a nespoléhat pouze na státní důchod. Stát se snaží své občany k investování motivovat zvýhodněnými produkty, jako je třeba na počátku roku 2024 spuštěný Dlouhodobý investiční produkt (DIP).

DIP představuje moderní alternativu k tradičním produktům, jako jsou podílové fondy nebo doplňkové penzijní spoření. Například na Portu mohou klienti v rámci DIPu využívat výhodné podmínky, včetně ročního poplatku ve výši pouhých 0,5 % a daňového zvýhodnění – odpočet příspěvků až do výše 48 tisíc korun za rok. DIP tak spojuje dlouhodobé zhodnocení s podporou ze strany státu.

Každý rodič chce pro své děti to nejlepší. Nejdůležitější jsou určitě jejich zdraví a štěstí. My se dnes podíváme na věc, která může být dobrým odrazovým můstkem do dospělosti a na kterou by neměli zapomínat žádní rodiče – finanční jistotu. Investování pro děti může být jedním z nejefektivnějších způsobů, jak zajistit jejich budoucnost a zároveň je připravit na odpovědné hospodaření s penězi. I když se může zdát, že pro děti není přemýšlení o financích důležité, začít tvořit základy správného hospodaření s penězi je zásadní už v raném věku. V dalším dílu našeho seriálu Investování jednoduše se proto zaměříme na to, proč a jak investovat dětem a jak do jejich života zakomponovat finanční gramotnost.

Investování je dlouhodobý proces, který vyžaduje čas. A právě čas je jednou z největších výhod, které děti v investování mají. Investovat dětem totiž můžete už když jsou malé. V takovém případě poté před sebou mají mnoho let, během kterých mohou investice růst. Díky dlouhému investičnímu horizontu totiž mohou skvěle využít výhod složeného úročení.

Investice pro děti nemusí být vysoké. I malé částky investované pravidelně po dlouhou dobu mohou přinést významné výsledky. Například rodiče, kteří začnou investovat každý měsíc malou částku na dítě od jeho narození, mohou po dosažení jeho dospělosti vytvořit značnou finanční rezervu. Tato rezerva pak může posloužit na studium, pořízení prvního bydlení nebo jiný důležitý životní krok.

Jedním z největších darů, které můžete svým dětem dát, je naučit je, jak s penězi hospodařit. Když je postupně začnete zasvěcovat do toho, co investování znamená, pomůžete jim pochopit, že peníze jsou nejen prostředek ke splnění přání. Vaše děti se tak budou moci naučit, že hodnota financí může v čase i růst, pokud s nimi dobře nakládáte.

Začněte jednoduchými koncepty. Už od nízkého věku je totiž dobré dětem vysvětlovat základní principy, například význam spoření. Když dnes neutratí všechny peníze, zítra budou mít víc. Stejně tak je vhodné jim ukázat, jak mohou peníze, které neustále přibývají díky investování, narůstat.

Vytvořte systém, ve kterém děti dostávají pravidelně kapesné, ze kterého by si měly určitou část odkládat stranou. Můžete jim ukázat, jak funguje spořicí účet nebo jim rovnou zřídit dětský investiční účet. Vaše ratolesti tak postupně získají představu, jak jejich peníze a investice fungují.

Nebojte se učit hrou. Existuje spousta různých aplikací a her, které pomáhají dětem porozumět financím a investování zábavnou formou. Hry zaměřené na simulaci trhu nebo virtuální spoření mohou dětem ukázat, jak různé typy investic fungují, aniž by hrozilo, že o své těžce uspořené peníze přijdou.

Nejen samotné investování, ale i finanční gramotnost je klíčová pro budoucí úspěch a spokojenější život dětí. Bohužel, výuka finanční gramotnosti je často ve školách opomíjena, a proto je důležité, aby rodiče tuto roli sami převzali do svých rukou.

Vysvětlete dětem, co je to rozpočet a jak správně porovnat své příjmy a výdaje. Základem je ukázat, že je důležité mít přehled a vždy si odkládat část stranou pro nečekané situace nebo větší cíle.

Důležité je také vědět, co znamená investovat. Děti naučte, že investování je proces, kdy peníze nejsou pouze uloženy na účtu, ale díky složenému úročení dokáží porazit inflaci. Pokud ve vašich dětech vidíte zájem, můžete s nimi zkusit probrat i složitější pojmy. To zahrnuje nejen, co jsou to akcie nebo dluhopisy, ale třeba i to, že investovat můžeme i do vzdělání nebo podnikání.

To, jak funguje dluh a úroky z něj, špatně chápe i řada dospělých. Pokud toto děti nepochopí včas, mohou v dospělosti snadno spadnout do dluhové pasti. Ukažte jim, jak funguje půjčka, jak se počítá výše úroku z ní, a proč je většinou lepší si na věci našetřit, než si na ně půjčovat.

Investování pro děti je dobrým krokem k tomu pomoci jim v jednodušším vstupu do života a úspěšné budoucnosti. Správně nastavená investice může dětem pomoci, ať už jde o financování studia, začátku podnikání nebo vlastního bydlení. Zároveň je ale důležité, aby děti měly základní znalosti o financích a chápaly, jak peníze fungují. Správná kombinace finanční gramotnosti a investování je skvělým předpokladem pro jejich úspěšný život.

Nové bydlení je nejméně dostupné v Praze. Při průměrné ceně je na třípokojový byt potřeba 14,4 ročních hrubých platů.

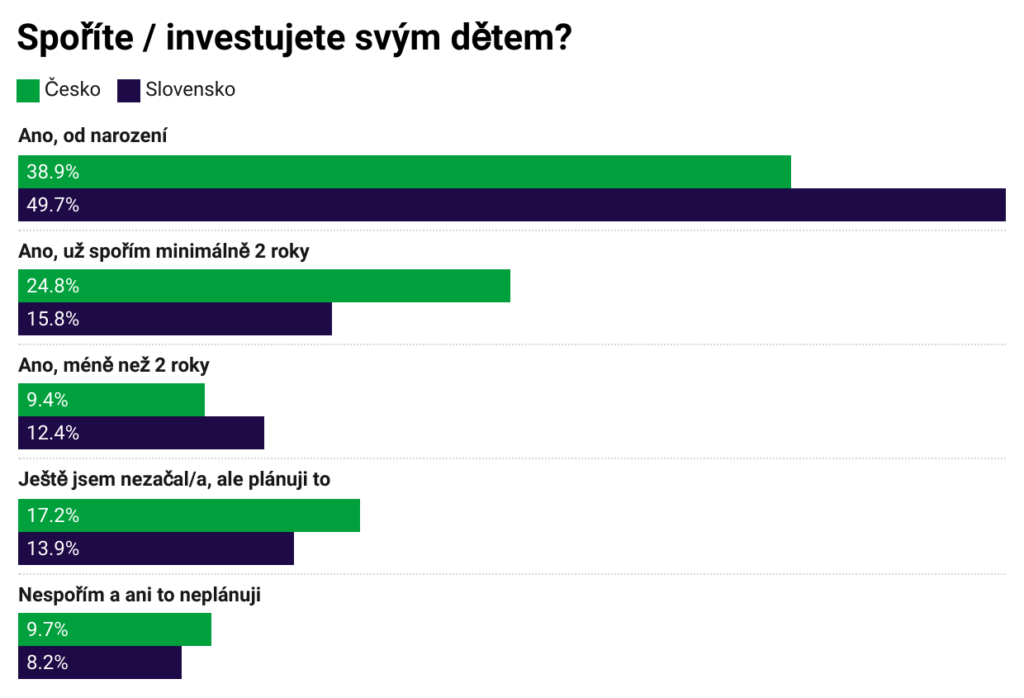

Téměř tři čtvrtiny (73 %) rodičů odkládají svým dětem peníze, nejčastěji částky do 1 500 korun měsíčně. 6 z 10 rodičů dává dětem kapesné, téměř polovina (46 %) dotázaných rodičů pak deklarovala, že jejich děti dostávají peníze i od příbuzných. Vyplývá to z průzkumu, který pro investiční platformu Portu zpracovala agentura Ipsos.

V Česku myslí na budoucnost svých dětí 73 % rodičů, kteří jim odkládají nějaké peníze stranou, na Slovensku je to až 78 % rodičů. Častěji u nás dětem spoří lidé s vyšším vzděláním, až 88 % vysokoškoláků a středoškoláků začalo s úsporami pro své potomky hned po jejich narození. Téměř každý desátý (9,7 %) dotazovaný v průzkumu pro online investiční platformu Portu uvedl, že dětem spořit vůbec neplánuje, většina (62 %) z důvodu, že si to nemohou dovolit.

„Dobrou zprávou je, že téměř 4 z 10 rodičů v Čechách odkládá svým dětem už od jejich narození. U slovenských sousedů jsou však o něco zodpovědnější, od narození spoří dětem téměř polovina dotázaných rodičů. V případě odkládání peněz pro děti a jejich dalšího zhodnocování totiž platí univerzální rada: čím déle odkládáte, tím více jim dokážete díky časovému horizontu a složenému úročení ušetřit,“ říká Marek Pokorný, analytik Portu.

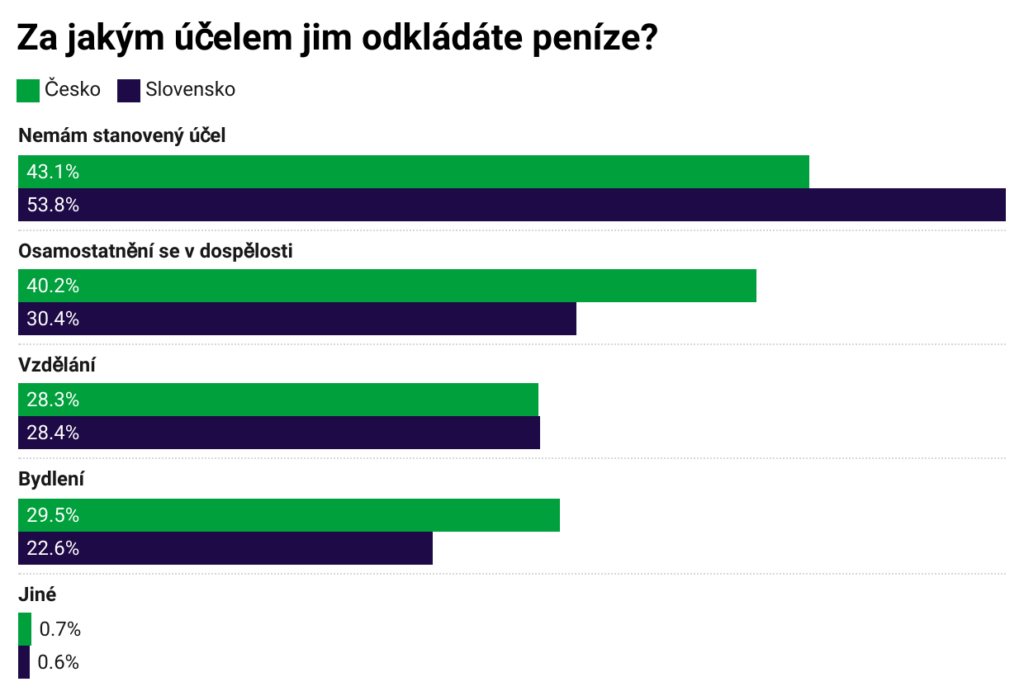

Největší podíl rodičů (43 %) uvedl, že nemá přesně stanovený účel spoření pro děti, zhruba stejný podíl (40 %) respondentů střádá potomkům na snazší start do života. Na bydlení spoří svým dětem 29,5 % rodičů, na vzdělání 28 % dotázaných, častěji vysokoškolsky vzdělaní rodiče (36 %) a také o něco častěji ženy oproti mužům (32 % vs. 25 %).

„Z našeho pohledu je rozhodující, aby rodič myslel na budoucí finanční zajištění potomka, konkrétní účel je druhořadý. Postupem času se totiž může měnit. Například, pokud se dítě rozhodne pro studium na kvalitní univerzitě v zahraničí, je dobré pamatovat na výdaje, které jsou s ním spojené. Pokud vysokou školu neplánuje, úspory může použít na získání prvního bydlení, vstupní vklad do podnikání a podobně,“ vysvětluje Pokorný.

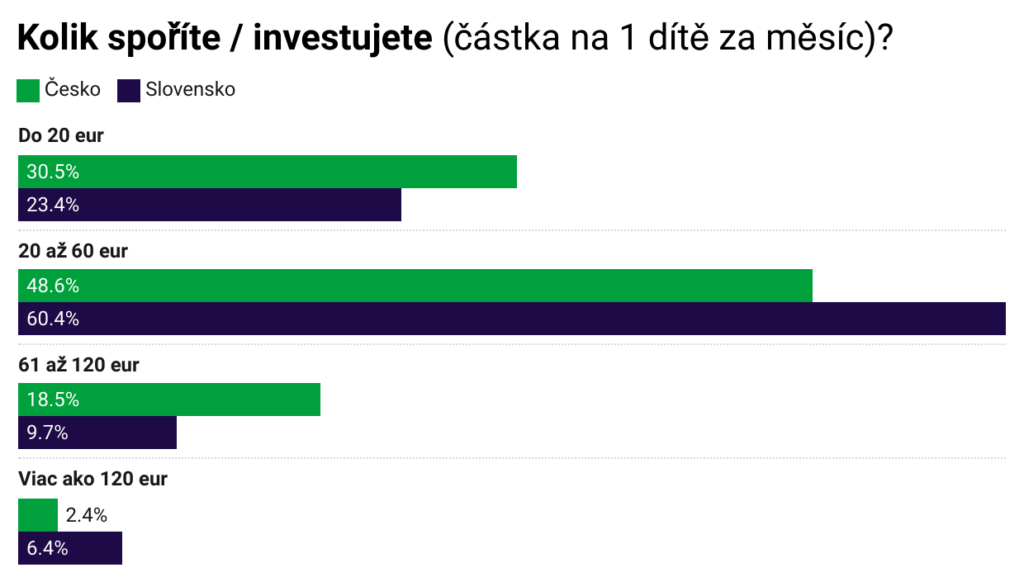

Částky, které rodiče svým dětem odkládají, nejsou většinou vysoké. Téměř 9 z 10 rodičů

(89 %) odkládá v průměru na jedno dítě měsíčně maximálně 1 500 Kč, přičemž 30 % rodičů spoří jen částky do 500 Kč. Více než 3 000 Kč zvládne odkládat dětem jen 2,4 % dotázaných, na Slovensku pak 6,4 %. V částkách do 1 500 Kč dominují ženy a respondenti s nižším vzděláním, ve vyšších úložkách pak muži a vysokoškoláci. „Jde o velmi podobná čísla jako ukázal loňský průzkum. Zajímavostí je, že Slováci jsou ke svým dětem často štědřejší než Češi. Potvrzuje to nejen realizované dotazování, ale i data naší investiční platformy. Na dětská konta směřuje v Česku v průměru 2 475 korun, na Slovensku je to až 3 075 korun,“ přibližuje Pokorný.

Zatímco údaje o odkládání dětem na jejich budoucnost můžeme považovat za pozitivní, hůře na tom jsou čeští rodiče z pohledu využívání finančních produktů. Volí totiž ty, které jejich potomkům nabízejí nízké zhodnocení peněz. Nejvyužívanější jsou spořicí účty, uvádí je 47 % rodičů, 42 % jich pak střádá na stavební spoření. S velkým odstupem a v průměru s 10% zastoupením využívají rodiče k odkládání financí pro děti běžný účet, penzijní spoření nebo investiční životní pojištění. Jen 9 % rodičů využívá investice do podílových fondů, 8,5 % investuje dětem do akcií a dluhopisů, shodný podíl pak do alternativních investic a pouze 2,5 % volí ETF fondy. Slovenští rodiče využívají investiční nástroje o něco častěji, podílové fondy až 15 %, akcie a dluhopisy shodně s ETF fondy volí 11 % dotázaných.

„Mladí lidé mohou těžit z dlouhodobého zhodnocování financí, pro které je vhodné investování. Právě dlouhodobost a pravidelnost je nejlepším zabezpečením investice před výkyvy finančních trhů a má největší potenciál zvýšit očekávaný výnos,“ upozorňuje Pokorný. Například při investici 1 500 Kč měsíčně po dobu 18 let může mít dítě na účtu při neutrálním scénáři téměř 650 tisíc Kč, při negativním 275 tisíc Kč a při pozitivním může získat více než 1,4 milionu korun.

Rodiče ale nepřispívají svým dětem jen na budoucnost, mnozí jim dávají peníze i průběžně formou kapesného. V Česku dává kapesné 61 % rodičů, na Slovensku pak 47,5 %. Kromě toho řada dětí získává peníze i od příbuzných. Až 46 % českých rodičů uvádí, že jejich děti dostávají od příbuzných finanční dary.

„Kapesné může být dobrým nástrojem, který může děti učit, jak nakládat s vlastními penězi. Je dobré, aby se naučily neutratit vše najednou a odkládaly si něco stranou na později. Pokud ne přímo na dlouhodobé cíle, jako jsou například škola nebo osamostatnění od rodičů, tak alespoň na krátkodobé cíle, například na mobilní telefon, koníčky nebo prázdninový výlet. Pokud si zvyknou už v dětství vytvářet finanční rezervu, je vyšší pravděpodobnost, že v dospělosti budu k penězům přistupovat rozumněji,“ dodává Pokorný.

O průzkumu: Sběr dat proběhl v srpnu 2024 prostřednictvím aplikace Instant Research agentury Ipsos. V Česku se ho zúčastnilo 840 respondentů, na Slovensku 525 respondentů, kteří žijí v domácnosti s dítětem ve věku do 25 let.

Bohužel se na trhu s investičními nabídkami pohybuje spoustu podvodníků, kteří využívají důvěřivosti a nezkušenosti lidí.

Ani ne 10 % mladých Čechů do 25 let nemá žádný vlastní příjem. Většina z těch, kteří na brigády chodí, svůj výdělek zcela neutratí a dokáže si odkládat stranou. Jak hospodařit s penězi, se mladí lidé dozvídají hlavně z internetu. Vyplývá to z průzkumu investiční platformy Portu ve spolupráci s organizací Nekrachni, která pomáhá mladým lidem finančně dospět a zlepšuje jejich finanční gramotnost, sběr dat provedla agentura IPSOS.

Češi ve věku 16–25 let nechtějí být zcela finančně závislí na svých rodičích. Proto se snaží si přivydělávat – až 67,2 % respondentů generace Z tak pracuje buď celoročně, nebo přes léto. Necelá pětina z nich už práci má, bez vlastního příjmu je jen každý desátý mladý Čech. Na Slovensku je situace o poznání horší.

Takové výsledky přináší aktuální průzkum, který si nechala zpracovat investiční platforma Portu na vzorku 498 respondentů v České republice a 207 respondentů na Slovensku. Sběr dat proběhl prostřednictvím výzkumné agentury IPSOS.

Z průzkumu vyplývá, že mladí Češi jsou aktivnější než Slováci. Více než třetina z nich pracuje celoročně a více než 30 % chodí na brigády v létě. Mladí lidé generace Z jsou tak nejen méně finančně závislí na svých rodičích, ale zároveň se učí s vlastními penězi zacházet.

„Výsledek ukazuje, že nejlepší školou je vlastní zkušenost. Není optimálnější situace, než když mladí lidé jsou ochotni si peníze vydělat, a přemýšlejí, jak s nimi naložit. V dnešní době není problém si informace o investování dohledat, a to i velmi detailní a odborné. Klíčové je chtít a začít. Do budoucna tak vyrůstá nová generace zkušených investorů,“ doplňuje Jana Brodani, výkonná ředitelka Asociace pro kapitálový trh a garantka Indexu investiční gramotnosti.

Z regionálního pohledu si prací při studiu přivydělává nejvíce mladých lidí v Libereckém kraji (88,9 %), nejméně v Praze (55,7 %). Naopak v hlavním městě je podíl pracujících ve věku 16–25 let nejvyšší (26,2 %) a také nejvíce mladých Pražanů si své přivýdělky odkládá (91,8 %).

Proč si většina Čechů generace Z brigádami přivydělává? Protože chce mít vlastní finance a nakládat s nimi podle vlastního uvážení (68,1 %), a také proto, že se chce osamostatnit a nebýt zcela závislá na svých rodičích (42,4 %). Mladí Češi a Češky touží mít své peníze a rozhodovat o nich podle sebe. Dobrou zprávou je, že neutratí vše, co vydělají. Téměř 85 % z nich si dokáže část výdělku odkládat stranou, v 55,7 % případů jim přispívají i rodiče. Ukazuje se, že spoření v mladém věku je důležité – zejména v případě investování dokážou plnoletí dosáhnout díky dlouhodobému investičnímu horizontu vysokého výnosu i z relativně malých částek.

Naopak vyzkoušet si různé pracovní oblasti uvádí jako důvod své motivace si přivydělat nejméně respondentů (26 %). Přibližně třetina brigádníků pak chce získat pracovní zkušenosti do svého životopisu.

Průzkum také ukázal, že odpovědi na otázky, jak nejlépe zacházet s vydělanými penězi, hledají mladí Češi a Češky hlavně na internetu, protože nejsou spokojeni s úrovní finančních znalostí ze školy. „Škola jako místo, kde lze informace o finanční gramotnosti získat, zaostává. Tři čtvrtiny respondentů generace Z (74,7 %) tvrdí, že v této oblasti nemají dostatečné znalosti. 30,7 % mladých nemělo finanční gramotnost ve škole vůbec, 44 % pak téma probíralo, ale z jejich pohledu nedostatečně,“ upozorňuje Lukáš Raška, analytik Portu.

Hlavním zdrojem znalostí a dovedností o světě financí tak není pro mladé ani škola, ani rodiče, ale internet (54,5 %). Mezi českou generací Z jsou populární tzv. finfluenceři, až 33,7 % sleduje alespoň jednoho, jejich obsahová tvorba častěji oslovuje muže (40,3 %) než ženy (27,7 %). Oblíbeným zdrojem informací jsou také knihy nebo webové stránky zaměřené na finance, které čte 31,5 % mladých Čechů a Češek, 22,1 % z nich pak poslouchá alespoň jeden finanční podcast.

Finanční gramotnost pokulhává Zájem české generace Z o finance se také projevuje v rostoucí investiční gramotnosti. Tu Portu každoročně měří svým Indexem investiční gramotnosti nejen v České republice a na Slovensku, ale i v Polsku. U nás se finanční gramotnost meziročně zlepšuje ve všech věkových kategoriích – přesto, že jsou na tom mladí Češi zatím nejhůře, svůj nedostatek dohánějí nejrychleji.

Z Indexu také vyplývá, že nejmladší generace respondentů ve věku 18–26 let dosahuje ve srovnání s ostatními věkovými kategoriemi nejlepších výsledků v diverzifikaci svých investic a porozumění složenému úročení. „Výsledek nám dává naději, že když se mladí lidé budou vzdělávat a snažit se při studiu vydělávat, budou schopni kompenzovat celorepublikově nízkou úroveň výuky finanční gramotnosti ve školách. Bylo by samozřejmě lepší, kdyby se ve školství zároveň zvýšila četnost i kvalita finančního vzdělávání, aby se mladí nemuseli v praxi tak často učit na vlastních chybách,“ uzavírá Dominik Stroukal z Metropolitní univerzity Praha, který je také garantem Indexu investiční gramotnosti.

O průzkumu

Sběr dat provedla agentura Ipsos prostřednictvím aplikace Instant Research ve dnech 19. až 24. července 2024 na vzorku 498 respondentů ve věku 16 až 25 let v České republice a mezi 207 dotazovanými na Slovensku.

Na co si dát po přečtení tohoto článku pozor?